家庭储能系统及电池储能系统BESS发展历史

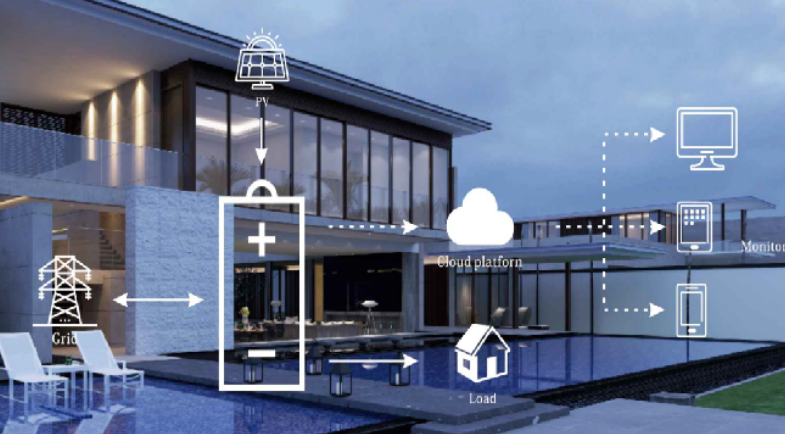

家用储能设备就是把电能储存起来,待需要时使用——也称为电力储能产品或者“电池储能系统”(BESS),以下简称家储。家储的核心组成是可充电电池,一般为锂离子电池或者铅酸电池。其他组成部分为逆变器,可智能控制充放电的控制系统。

随着储能走进普通家庭,我们可以实现分布式发电理念,缓和电网输电压力,减少使用化石燃料,是实现碳中和或者零中和的必要的去中心化举措。

发展历史

在详细探究家储前,我们先了解一下储能系统(ESS)的发展历史:

早在上世纪50,60年代,美国能源部就开展了储能系统项目,由桑迪亚国家实验室牵头,就如何储备核能开展研究。到了二十世纪70年代,由于美国面临着严重的石油危机,桑迪亚实验室的研究重点转为可以替代石油的可再生能源。到80年代,美国能源部进一步拓展桑迪亚实验室研究项目——在创造可再生能源的同时,进行探索电池发展和测试项目。自此桑迪亚实验室承担起了储能项目的探索。不过当时的储能理念还是国家层面的,并不涉及商用或民用。

1991年,项目升级为电网电池储能项目,同时也开始做一些用于商用的电力储能设施测试。这一时期国际铅-锌组织和电力研究机构也参与研究。到了1996年,储能系统初具规模,并且开始向商用和民用拓展。

在家庭储能的战略机遇方面,目前欧美领先于国内,他们在户用光伏渗透率和电力稳定性方面的需求更加超前,也因此海外家庭储能的市场相比国内更先成熟,目前这也是威达Weida这家品牌优先拓展的市场。

家储系统的益处:

国家层面:

克服输电损失:电站向家庭输电电力损失在所难免,尤其是在人口密度大的大都市,无法在其内建电站,输电损耗更大。但是如果鼓励家庭自主发电储电,减少外来输电,那么输电损失就能大幅减少,实现电网输电效率化。

电网支持:家庭储能如果连接电网,将家庭发电的余电输入电网,则能大大缓解电网压力:1)高峰用电时段提供供电响应,可减少低效率柴油机发电的使用;2)使用与当地电网相匹配的工频,比如50Hz或者60Hz。

减少使用化石能源:家庭将自主发电储存起来,可以大大提升用电效率,同时用化石能源如天然气,煤,石油和柴油等发电技术将逐步被淘汰。

家庭层面:

减少能源开支:家庭自主发电储电,可以大幅度减少电网用电。

避免峰值电价:储能电池可以在低峰用电时期储电,在高峰用电时期放电。

实现用电独立:家庭将白天太阳能发电储存,在晚间使用,同时突遇停电也可做后备电源。

家储系统的不足:

电池的环境影响:早期的家储系统用的一般为铅酸电池,铅酸电池具有可高度循环使用的优点——在美国99%的铅酸电池可循环使用。但是铅酸电池内的铅和硫酸电解质对环境有极大的危害。另外铅酸电池的使用寿命短,逐渐被锂离子电池取代。

锂离子电池优势:

1.长循环寿命:锂离子电池充放电速率为1C。它的循环寿命大于或等于500倍。然而,即使铅酸蓄电池以0.5放电,以0.15c充电,其循环寿命也小于或等于350倍,其电容也小于或等于60%。

2.低温放电性能好:锂离子电池在-25℃时能正常工作,容量可达到70%的标准,而铅酸蓄电池在-10℃时能达到50%的容量,但在-25℃时不能正常工作。

3.充电能力强:一次充满电的锂离子电池放置2个月后,其容量大于等于80%,而铅酸蓄电池放置2个月,仅为公称容量的40%-50%。

4.强大的耐力。锂离子电池的重量仅为铅酸蓄电池的30%,因此在相同电压和容量下,锂离子电池的耐久性较强。

5.高比能:由于锂离子电池体积仅为铅酸蓄电池体积的30%,所以在相同的空间使用情况下,锂离子电池的能量储备大于铅酸蓄电池。

6.工作温度范围广:锂离子电池可在-25c至55c范围内工作,而铅酸蓄电池只能在10c至40c范围内工作。

7.充电时间短:锂离子电池可以大电流充电,充电时间只有4-5小时,而铅酸蓄电池要8-10小时。

8.高环保性能:与铅酸蓄电池相比,锂离子电池是非常环保的产品,铅酸蓄电池中含有大量对人体和环境有害的重金属铅。

9.大电流放电:锂离子电池在1C时放电大电流,容量仅为额定容量的60%。

10.大电流放电不影响循环寿命:锂离子电池1.5c倍增器大电流放电不影响循环寿命。然而,铅酸蓄电池以1.5c的高电流率放电。其循环寿命仅为名义循环寿命的30%-40%。

家庭层面:

预付成本高:如今电池成本很高,$400-700/kWh不等。

安装复杂:部分家储系统要另外配逆变器,还有智能监控设备。

占地面积大:一套系统的尺寸大概在500x250x700mm左右(还不算太阳能板),现阶段只有独栋房屋能满足空间要求。

家庭储能

家庭储能设备在本地存储电力,以备后用。电化学储能产品,也称为电池储能系统(或简称BESS),其核心是可充电电池,通常基于锂离子或铅酸电池,由计算机控制并带有智能软件来处理充电和放电循环。公司还在开发用于家庭使用的小型液流电池技术。作为家庭使用的本地储能技术,它们是基于电池的电网储能的小亲戚,支持分布式发电的概念。当与现场发电配合使用时,它们几乎可以消除离网生活方式中的停电现象。

现场生成

储存的能量通常来自于白天产生的现场太阳能光伏板,以及日落后消耗的储存电力,当白天无人居住的家庭能源需求达到峰值时。小型风力涡轮机不太常见,但仍可作为太阳能电池板的补充或替代品供家庭使用。平日使用的电动汽车需要通宵充电,非常适合在太阳能电池板和白天用电量低的家庭中进行家庭储能。电动汽车制造商宝马、比亚迪、日产和特斯拉向其客户销售自有品牌的家用储能设备。到2019年,这类设备并没有跟随汽车电池降价。这些装置还可以编程为利用差异关税,在需求低迷的时间提供价格较低的能源——在英国经济7关税的情况下,从上午12:30开始的七个小时——在价格较高时用于消费。由于智能电表的日益普及,智能电价将越来越多地与家庭储能设备结合使用,以利用低非高峰价格,并避免在高峰需求时使用高价能源。

家庭储能是什么?详解家庭储能的优缺点

家庭储能是指家庭储能设备在本地存储电力,以备后用。电化学储能产品,也称为电池储能系统(或简称BESS),其核心是可充电电池,通常基于锂离子或铅酸电池,由计算机控制并带有智能软件来处理充电和放电循环。

一、家庭储能优点

1、克服电网损失:由于电网中的传输损耗,从发电站到人口中心的电力传输本质上是低效的,特别是在发电站难以选址的耗电密集城市群中。通过允许更大比例的现场发电在现场消耗,而不是输出到能源网,家庭储能设备可以减少电网运输的低效率。

2、能源电网支持

家庭储能设备,当通过互联网连接到服务器时,理论上可以订购为能源网提供非常短期的服务:-

(1)减少高峰时段的需求压力——在高峰需求期间提供短期需求响应,减少对柴油发电机等短期发电资产低效运行的需求。

(2)频率校正-提供超短期校正,以将电源频率保持在调节器要求的容差范围内(例如,50Hz或60Hz+/-n%)。

3、减少对化石燃料的依赖

由于上述效率及其增加现场消耗太阳能量的能力,这些设备减少了使用化石燃料(即天然气、煤炭、石油和柴油)产生的电量。

家庭储能系统的发展趋势是什么?

家庭储能系统通常可与分布式光伏发电相结合形成家庭光储系统。家储系统主要包括电池和逆变器两类产品。

(1)从电池趋势上看,储能电池往更高容量演进。随着居民用电量的增加,每户带电量逐渐提高,电池可以通过模块化实现系统扩容,同时高压电池成为趋势。

(2)从逆变器趋势上看,适合增量市场的混合逆变器和无需接入电网的离网逆变器需求增加。

(3)从终端产品趋势上看,目前以分体式为主,即电池和逆变器系统搭配使用,后续逐步往一体机发展。

(4)从区域市场趋势看,电网结构和电力市场的不同造成不同区域的主流产品略有差异。欧洲并网模式为主,美国并离网模式较多,澳洲在探索虚拟电厂模式。

海外家庭储能市场为什么持续增长?受益于分布式光伏&储能渗透率双轮驱动,海外家庭储能快速增长。光伏装机方面,欧洲能源对外依存度高,俄乌冲突加剧了能源危机,欧洲各国纷纷上调光伏装机预期。储能渗透率方面,能源价格上涨促使居民用电价格上升,储能经济性提升,各国纷纷出台补贴政策,鼓励户用储能装机。

海外市场发展情况如何,市场空间有多大?美国、欧洲、澳洲是当前户用储能的主要市场。 根 据 BNEF 统计, 2020 年 美 国 新 增 家 庭 储 能 装 机 容 量154MW/431MWh , 主 要 受 补 贴 政 策 驱 动 ; 欧 洲 新 增 家 庭 储 能 装 机 容 量639MW/1179MWh,居民电价快速上涨家储经济性提升;澳洲新增家庭储能装机容量 48MW/134MWh ,户用光伏渗透率高具有发展户用储能的基础,虚拟电厂市场聚合家庭储能参与辅助服务提升收益率。我们预计,假设 2025 年新装光伏市场储能渗透率 15%, 存 量 市 场 储 能 渗 透 率 2% , 全 球 家 庭 储 能 容 量 空 间 达25.45GW/58.26GWh,2021-2025 年装机能量复合增速 58%。

家庭储能行业的关键壁垒是什么?我们认为家庭储能行业的关键壁垒在于渠道和产品力。家庭储能系统通常与屋顶光伏配套使用,产品形态类似小家电,具有一定的消费品属性,从 2C 产品的角度思考,

(1)渠道影响产品的触达和市场覆盖度,厂商可以自建海外渠道或者与渠道深度绑定的方式达成销售目的;

(2)产品带电量、电压等级、耦合方式等技术参数决定了产品的市场定位,研发投入和服务体系建设是保障产品力的关键。

哪些环节会受益?

电池和 PCS 是家用储能系统的两大部件,是家庭储能市场最为受益的环节。根据我们测算,2025 年家用储能新增装机 25.45GW/58.26GWh,对应电池出货 58.26GWh,PCS 出货 5.45GW。我们预计到 2025 年,电池增量市场空间 784 亿元,PCS 增量市场空间 209 亿元。因此,行业内储能业务占比高、市场份额大、渠道布局广、品牌力强的企业将受益。

1、家储产品:向一体机、更高带电量趋势发展

1.1 产品:面向存量和增量户用光伏市场的配套需求

家庭储能通常与户用光伏配合使用,装机量迎来高速增长。家庭储能系统,又称电池储能系统,其核心是可充电的储能蓄电池,通常以锂离子或铅酸电池为基础,由计算机控制,在其他智能硬件及软件的协调下实现充电和放电循环。家庭储能系统通常可与分布式光伏发电相结合形成家庭光储系统。从用户侧来看,家庭光储系统在降低电费的同时,可以消除停电对正常生活的不良影响;从电网侧来看,支持统一调度的家庭储能设备可以缓解高峰时段的用电紧张并为电网提供频率修正。

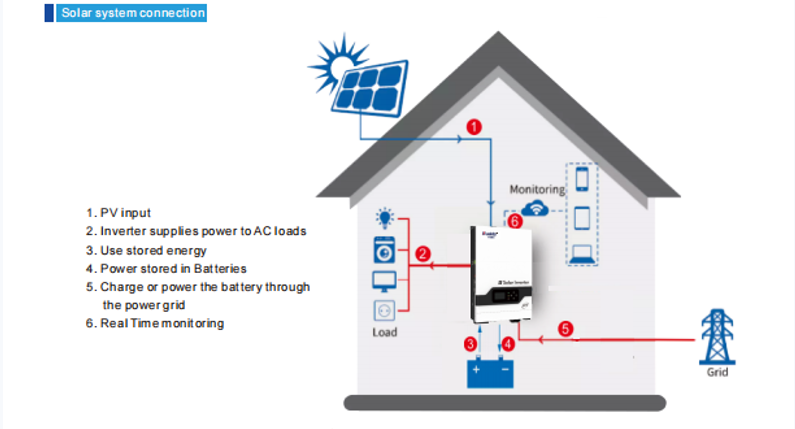

家用储能系统是一种新型的能量获取、储存和使用的混合系统,它是在传统光伏并网发电系统的基础上增加锂电池的储能功率,由电池、混合逆变器和光伏板组成。以下是常见的家用光伏 储能系统的类型和特点。

(1)混合家庭光伏 储能系统

混合型光伏 储能系统一般由光伏组件、锂电池、混合逆变器、智能电表组成,CT、由电网、并网负载和离网负载组成。该系统可以通过DC-DC转换直接给电池充电,也可以实现电池充放电的双向DC-AC转换。

(2)耦合家庭光伏 储能系统

耦合型光伏 储能系统又称交流改造型光伏 储能系统一般由光伏组件、并网逆变器、锂电池、交流耦合储能逆变器、智能电表、CT、由电网、并网负载和离网负载组成。该系统可以通过并网逆变器将光伏转换为交流电,然后通过交流耦合储能逆变器将多余电转换为直流电并储存在电池中。

(3)离网家庭光伏 储能系统

离网家庭光伏 储能系统一般由光伏组件、锂电池、离网储能逆变器、负载和柴油发电机组成。该系统可以通过DC-DC转换直接给电池充电,也可以实现电池充放电的双向DC-AC转换。

(4)光伏储能能源管理系统

光伏储能能源管理系统一般由光伏组件、并网逆变器、锂电池、交流耦合储能逆变器、智能电表、CT、由电网和控制系统组成。控制系统可以接收和响应外部指令,响应系统的电力需求,接受系统的实时控制和调度,参与电网的优化运行,使电能使用更高效、更经济。

根据光伏和储能系统的耦合方式的不同,分为直流耦合系统和交流耦合系统,分别适合与新装光伏系统的增量市场和已装光伏系统的存量市场。增量市场空间更大,是未来市场增长的主要动力:

(1) 增量市场(目标家庭新安装光伏+储能系统):一般使用直流耦合产品。直流耦合的储能系统包含电池系统和混合逆变器,混合逆变器兼具了光伏并网逆变器和储能变流器的功能。直流耦合的优势在于,光伏和储能电池都通过混合逆变器完成变流,不需要额外安装光伏并网逆变器,系统集成度更高,安装和售后服务都更方便,同时便于智能监测和控制。有部分已经安装好光伏系统的家庭选择拆除原有的光伏并网逆变器,新安装混合逆变器。

(2) 存量市场(目标家庭已安装光伏,新增储能系统),一般使用交流耦合产品。只需加装蓄电池和储能变流器,不影响原来的光伏系统,而且储能系统的设计原则上和光伏系统没有直接关系,可以根据需求来定。交流耦合的优势在于高安全:交流耦合方式下,能量汇集于交流端,既可以直接提供给负载使用或者送入电网,也可以通过双向变流器直接向蓄电池充电,可以选用低压 PV 和低压电池,消除储能系统中的直流高压风险。

根据系统是否并入电网,家庭储能系统可以分为并网系统和离网系统,核心差异在于是否接入电网,目前多数区域使用的是并离网一体机系统。

(1) 并网系统,光伏和储能系统可以接入电网,在光伏或电池的电量不足时可以从电网购电。适合电力系统稳定、电价相对较低的区域。

(2) 离网系统,适合于没有电网的沙漠、海岛等地区或者电网不稳定需要自发自用的区域。使用离网储能变流器,通常具备柴油发电机接口,在夜间电池供电不足时补充电力。

(3) 并离网一体机,具有并离网切换功能或者将并网、离网模式整合在一台机器中,可以在停电时完成切换进入离网模式,适合电力系统不稳定、经常停电的地区。

家庭储能系统的核心硬件设备包括电池和变流器,根据产品的集成程度,主要有一体机和分体机两种模式,当前市场分体机为主,但一体机是高端市场的发展趋势:

(1)分体机,部分交流耦合产品和直流耦合产品采用分体机模式,电池系统和逆变器系统分别由 pack 厂商和逆变器厂商提供,然后经过集成商、经销商、安装商渠道到达终端用户。

(2)一体机,产品为包含电池和逆变器的一体机系统,通常是交流耦合产品。上游电池系统和逆变器作为供应商提供产品,通常采用贴牌模式,最终产品中不呈现供应商的品牌,产品的销售、售后全部由品牌商承担。

根据电池包的电压高低,可以分为高压电池和低压电池,行业呈现向高压电池转换的趋势,主要目的是提高效率、简化系统设计,但同时对电芯一致性和 BMS 管理能力要求更高。高压电池通常电池包电压在 48V 以上,可以通过多个电芯串联实现电池包层面的高压。效率方面,使用相同容量的电池,高压储能系统的电池电流较小,对系统的干扰较小,高压储能系统的效率更高;系统设计方面,高压混合逆变器的电路拓扑结构更简单,尺寸更小,重量更轻,更可靠。但是高压电池是多个电芯串并联而成,电压越高,串联的电池越多,对电芯的一致性要求越高,同时需要配合高效的 BMS 管理系统,否则容易出现故障。

家用能源储存,家庭峰谷电储能方案

家用储能设备就是把电能储存起来,待需要时使用——也称为电力储能产品或者“电池储能系统”(BESS),以下简称家储。家储的核心组成是可充电电池,一般为锂离子电池或者铅酸电池。其他组成部分为逆变器,可智能控制充放电的控制系统。

随着储能走进普通家庭,我们可以实现分布式发电理念,缓和电网输电压力,减少使用化石燃料,是实现碳中和或者零中和的必要的去中心化举措。

如何配置一套家用储能

如何配置一套家用储能?电池容量如何配选?

在户用储能系统当中,主要的组成部分就是组件、储能机、电池;上图这种形式就是将储能设置在车库,给我们的电动汽车使用。

推荐系统配置

单相储能系统:5kW+10kWh

三相储能系统:10kW+10~20kWh

储能系统分为单相、三相;下面图片为简单的储能系统图,除了三大件其中还包括电表、家庭负载等,无论是单相还是三相都有相对应的解决方案。

如何配置一套家用储能?电池容量如何配选?

储能逆变器介绍

如何配置一套家用储能?电池容量如何配选?

pcs ES/ET储能机均为双向储能、支持离并网一体、UPS功能、手机APP控制、并且可实现防逆流和功率限制等。

但是ES和ET之间也是有区别的,ES是单相双向储能逆变器、ET则针对三相电网的;并且它支持不平衡三相输出,支持单相负载;

另外ES是接的低压电池,ET电压范围更高,是接的高压电池 ;那它们充放电电流也是不同。这个在逆变器的接口上也会反应出来。

由于ES充放电电流可以达到100A,所以对应的电池接口也更大,要用到25方线缆,ET的充放电流只有25A,6方的电缆就够了。

所以这两台机器最大的特点就是它们是离并网一体的,另外还有UPS的功能,电网突然断电逆变器会自动切换到电池供电,并离网切换时间小于10ms,UPS级别响应时间,属于不间断电源;而很多逆变器厂家的储能逆变器为EPS,属于应急电源,切换时间只是小于5s。

储能电池介绍

电池是建议大家用锂电池,目前已经兼容很多电池品牌,像BYD、Weida、沃太、派能;另外目前还有一些电池还在做匹配,在客户购买机器之前一定先确认是否使用的是兼容电池品牌。

如何配置一套家用储能?电池容量如何配选?

锂电池由锂金属或锂合金为负极材料、使用非水电解质溶液的电池,能量高、使用寿命长、重量轻等多种优点,广泛应用于水力、火力、风力和太阳能电站等储能电源系统。

磷酸铁锂(LFP)电池

三元锂电池(NCM/NCA)电池

钴酸锂(LCO)电池

其他锂电池,例如锰酸锂,钛酸锂电池等

如何配置一套家用储能?电池容量如何配选?

电池主要性能参数

储能系统各部件成本

如何配置一套家用储能?电池容量如何配选?

工作模式一

如何配置一套家用储能?电池容量如何配选?

负载消耗优先级:

PV--电池--电网

光伏发的电优先供负载使用,多余的电储存在电池中,再多余的电卖给电网;PV不足的时候,电池放电给负载使用

2. 电网停电的时候,并网输出端的负载不能工作;但是离网输出端的负载可以正常工作,由PV和电池进行供电

光储存模式

如何配置一套家用储能?电池容量如何配选?

1.电动汽车夜间利用电池的电进行充电,不足的部分由电网补充

2. 光伏发的电供给电动车车棚插座、照明、电动汽车充电桩以及储能电池

这个应用模式除了光储充应用比较多的还是会别墅项目,目前这种模式的案例主要还是以别墅以及示范为主。

储能示范项目

工作模式二

• 经济模式设置

如何配置一套家用储能?电池容量如何配选?

说明:通用模式电网不会对电池进行充电,设置成经济模式,可以设置电池充放电的时段。

经济模式的主要作用就是削峰填谷,可以在晚上谷时利用电网的电给电池充电,在白天峰时给负载使用;这种模式可以减少峰谷差,从而节省电费。

离网端UPS功能

如何配置一套家用储能?电池容量如何配选?

说明:电网断电时离网负载可以由光伏和电池供电不间断工作;离网端由电网切换到电池供电为UPS供电。

当电网断开时,on grid端就没电了,设备以10毫秒的速度切换模式,确保back-up端重要负载的正常使用。这个负载的位置是要注意的,重要的负债需要接到离网端。

例如5G通信基站,一般建设位置一般比较偏僻,电网的电能质量不高,这时为满足不间断的用电需求,可以将负载接到back up端,储能机设置为back-up备用模式,平时由光伏供电电网补充,紧急断电情况下切换电池供电。

已经装好的项目如何改造成储能?

接下来我们再看一下另一种形式。储能改造项目需要用改造机 SBP和BT,不用改变原有的光伏系统布局,在有光伏的基础上加装的储能,这个是接在我们的交流侧的。正常情况下用电优先级也是一样从光伏到电池到电网,电网停电后,就只能依靠电池的电给离网负载供电。

如何配置一套家用储能?电池容量如何配选?

如何配置电池容量

电池选型要考虑负载,是每天都用还是备份;电池容量选的过大存在浪费,如果存的电都用掉的话电池会存在充不满的现象。

如何配置一套家用储能?电池容量如何配选?

储能设备厂家也通过多种形式为客户提供了不同的电池容量选择空间。如堆叠式安装、模块化一体机、一体产品多功率/能量搭配等多种形式自由化的能量选配方案。

如何配置一套家用储能?电池容量如何配选?

优能电气产品图

那么,在家庭储能场景中,如何最快最直接的选配最佳的电池容量方案呢?

目前,大部分家庭都将储能作为调节电网供电利用的一种方式,我们习惯性叫做并网储能。针对并网储能来讲,主要目的一般可分为三类:光伏自发自用(电费较高或没有补贴)、峰谷电价、备用电源(电网不稳定或有重要负载)。

1. 提升光伏自用率

这种场景的主要目的是,当电价较高或者光伏并网补贴较低(无补贴)时,安装光伏储能系统以降低电费支出,所以光伏系统电力除日间使用外剩余能够存储并在夜间使用。

我们把家庭的用电情况分为日间用电(光伏高功率发电时段)和夜间用电(光伏低功率或无功率时间段)。按照上述目的,最理想的状态应该是光伏发的电满足日间用电外,进行存储后刚好能够满足夜间用电。

也就是,电池有效容量应该约等于光伏发电量减掉日间用电。不过这只是理想状态。为避免电池容量的冗余(避免夜间无法消耗完),我们还需要保证电池的有效电量不高出夜间用电量。

如何配置一套家用储能?电池容量如何配选?

这需要我们比较准确地把握家庭用电的规律,并能够熟悉储能系统对供电优先等级的设置规则。

一个家庭装了5kW的光伏系统,日发电量约17.5kWh。而家庭每日平均用电量约20kWh,其中日间平均用电量5kWh,夜间15kWh。那么,电池有效电量应该约等于17.5-5=12.5kWh,同时这也符合不高出夜间用电量的条件(12.5kWh≤15kWh)。所以,此家庭适配电池有效电量最佳可选配12.5kWh。

2. 削峰填谷,降低电费支出

这种场景的主要目的是,在白天电价低谷时进行电池充电,夜间电价高峰期时电池放电,以此降低整体电费支出。

我们把家庭的用电情况分为日间用电(电价低谷期)和夜间用电(电价高峰期)。此场景下,最理想的状态是“白天利用光伏供给负载后剩余电力和电网对电池充电,而且电池电力刚好满足夜间(电价高峰时)使用”。

也就是电池有效容量约等于家庭夜间用电量。不过,以夜间用电量为基础计算出电池容量只是一个最大需求值。

在考虑电池成本的情况下,一般需要在光伏系统容量、电池投资和电价节约三个层面进行综合考虑,确定以一个最佳比例。同时还要满足,电池放电时间不长于夜间用电时长。

一个家庭装装了5kW的光伏系统,每日平均用电量约20kWh,夜间(假设电价峰谷期为17:00 - 22:00共5小时)用电量15kWh。假设根据测算,电池有效容量覆盖家庭夜间用电量2/3为最佳投资收益点。

那么,电池有效电量应该约等于15*2/3=10kWh,此时电池约为10kWh/5kW=2h,小于等于夜间用电5h。所以,此家庭适配电池有效电量最佳可选配10kWh。

3. 在电网不稳定地区作为备用电源

储能系统作为备用电源的情况,主要应用在电网不稳定地区或有重要负载的情境中。比如,家庭的基础照明、冰箱、台式电脑等;商业场所的数据机房、工业场所的重要设备、养殖场所的照明及通风设备等等。

以备用电源为主要目的设计电池容量时,主要考虑的是电池在离网最长时间(预计最长停电时间)情况下,单独供应重要负载所需要的电量,包括需要考虑到夜间无PV的情况。

这种场景下,电池容量比较好计算,只需要罗列出全部重要负载,并计算出最长停电时间内全部负载用电量,即可初步确定电池容量。

以某个重要商业场所为例,重要负载为数据机房的10台机柜,每个机柜功耗为3kW。预计最长停电时间约4小时。根据测算,该项目电池有效容量应该为10*3kW*4h=120kWh。所以此工商业项目电池有效电量最佳可选配120kWh。

以上三种情况是安装并网储能系统最常见的需求,在选配电池容量时也比较有规律可循。不过在实际应用中可能会出现两种或多种需求叠加的情况,这就需要我们能够根据需求具体分析,并最终理清电池最佳的选配容量。

另外,以上分析中我们提到的都是电池的有效电量,而实际选配电池时还需要考虑负载的冲击载荷、电池的DOD(放电深度)、系统效率损耗、储能设备性能、投资收益预期等多种情况。

所以在选择电池容量时,需要将整个家庭或用场景下的电力作为整体系统进行统筹考虑,选择最佳的设备和系统集成供应商也显得特别重要。

1.2 价值量:全系统投资成本近 8 万元

以英国一户 4.68kw 的光伏+沃太 5.8kwh/6kw 的储能系统为例,总投资约 1 万英镑,折合单价17.61 元/w。其中,光伏系统占比 32%,组件 3.08 元/w,光伏逆变器 2.56 元/w。储能系统占比35%,单价 4.97 元/wh。其他材料+安装费 3400 英镑,占比 33%。

光伏组件 1800 4.68 kw 3.08 元/w

光伏逆变器 1500 4.68 kw 2.56 元/w

储能系统 3600 5.8 kwh 4.97 元/wh

其他辅材 1900

安装费 1500

总计 10300 4.68 kw 17.61 元/w

数据来源:Federation of Master Builders,Affordable Solar,The Eco Experts,东方证券研究所

1.3 趋势:高容量电池+混合逆变器+一体机趋势

从电池趋势上看,储能电池往更高容量演进。随着居民用电量的增加,每户带电量逐渐提高,有的产品通过模块化实现系统扩容。因为新能源车的渗透、家用电器功率增大和居家办公的影响,每户用电量提高,对储能需求的带电量提升。

(1)分区域市场看,总体每户带电量逐步上升。以德国市场为例,2021 年平均带电量 8.8kwh,同期数据 2020 年为 8.5kwh,2019 年为 8kwh。德国市场带电量的提升主要是由于新能源车的发展,家庭用电量提高。

(2)模块化电池,方便扩容。单个产品的带电量和功率有限,厂商会设置产品能够通过模块化组合的方式实现灵活性配置,适应不同容量场景的需求。

电池 类型 耦合方式 配置灵活性 带电量

Enphase IQ Battery LFP AC 最多 4 个模块 3.36, 10.08 kWh

Generac PWRcell NMC DC 最多 2 个模块 9, 12, 15, 18 kWh

Tesla Powerwall NMC AC 最多 10 个模块 13.5 kWh

Panasonic EverVolt NMC AC 或 DC 直流耦合电池最多 6 个模块 11.4, 17.1 kWh

sonnen eco LFP AC 5, 7.5, 10, 12.5, 15, 17.5, 20 kWh

LG Chem RESU NMC AC 最多 2 个模块 9.3 kWh

Electriq Power PowerPod 2 LFP AC 或 DC 交流耦合电池最多 3 个模块,直流耦合 电池最多 4 个模块 10, 15, 20 kWh

SunPower SunVault LFP AC 12, 24 kWh

SolarEdge Energy Bank NMC DC 每个逆变器最多 3 个模块,一个系统最多 3 个逆变器9.7 kWh

(3)电池从低压走向高压。更高电压的电池系统发热量减少,可以提高系统效率,同时简化电路结构,便于系统安装。随着电芯生产制造技术和电池管理系统控制技术的提高,高压电池系统成为行业趋势。

表 3:户用储能高压电池产品对比

电池 类型 电压等级(V) 电池容量(kwh) 输出功率(kw) 价格($/kwh)

LG RESU H Series NMC 400 6.5/9.8 3.5/5 795

BYD Premium HVM LFP 150-400 2.76 2 870

Sungrow ES-SGR-SBR LFP 192-512 9.6 1.92 650

FIMER Power X FIM-BATT LFP 180-360 9.6/12.8/16 3.8/5.1/6.4

SolarEdge BAT10K LFP 350-450 10 5 985

数据来源:Clean Energy Reviews,东方证券研究所

从逆变器趋势上看,适合增量市场的混合逆变器和无需接入电网的离网逆变器需求增加。

(1) 新增光伏配储动力充足,混合逆变器需求增加。因为目前家庭储能系统以增量市场为主(新增分布式光伏用户配套储能),故混合逆变器需求增加。存量市场因自身已带光伏并网逆变器,故而增量安装储能系统时,选择储能逆变器,而增量市场一般将光伏逆变器与储能变流器合并成混合逆变器。用户更多地倾向于在新装光伏时就安装储能,主要是海外的户用光伏净计量政策不确定性变强,户用光伏收益不确定性增强,用户有动力配置储能实现自发自用,减少收益不确定性。

表 4:海外净计量政策变化

地区 时间 净计量政策变化希腊 2021 年 将大陆电网净计量上限从 1 MW 提高到 3 MW,逐步取消针对 50 千瓦以下净计量系统的许可要求。

荷兰 2020 年 荷兰政府计划从 2023 年到 2030 年每年降低 9%的电价美国加州 2021 年 NEM3.0 提案提出,将减少太阳能电价补贴,将净计量期限从 20 年缩短为 10 年,自发自用后的余电按照全额上网,增加太阳能业主的每月固定费用。

数据来源:政府官网,东方证券研究所

(2) 美国、南非等市场带动离网逆变器需求。美国自然灾害频繁,断电风险较高,而且美国电网相对较脆弱,电网老化,为了稳定电网,部分光伏系统电力公司不允许其接入电网。因此需要装离网,自发自用,取代发电机。美国市场高速增长,针对契合美国市场的离网储能变流器需求大增。德业将并网和离网模式设计集成在同一台机器中,凭借突出的成本控制能力,产品在美国市场受到欢迎。

从终端产品趋势上看,目前以分体式为主,即电池和逆变器系统搭配使用,后续逐步往一体机发展。以前通常由电池厂商提供电池系统,逆变器厂商提供混合逆变器,渠道销售时根据电池和逆变器的适配性搭配销售。不同品牌的产品为安装、售后带来繁琐。因此,pack 厂商和逆变器厂商开始相互涉及,当前已经出现部分逆变器厂商(例如阳光电源、华为、固德威等)采购电芯自己组装 pack,将电池和逆变器集成后以销售,一方面可以扩大销路,另一方面可以帮助消费者节约一次性设备投资、简化安装、节约安装费用,同时便于售后维修。派能等电池厂商的一体机产品正在研发当中。

一体机终端售价整体较高,但一体机集成度高,减小了安装的难度,节约安装费用。海外市场硬件成本只占整体成本的不到一半,后续的人工成本包括安装、服务、设计、后续并网申请、补贴申请等,占主要比例。一体机可以节约后续成本,因此在高端市场逐渐受到认可。

从区域市场趋势看,电网结构和电力市场的不同造成不同区域的主流产品略有差异。欧洲并网模式为主,美国并离网模式较多,澳洲在探索虚拟电厂模式。

(1)欧洲目前的并网模式较多。欧洲市场光伏普及率高,电网相对稳定,使用并网型系统即可满足需求。储能系统需要与电网交互,因此产品逆变器要做并网认证,符合当地电网要求。并网应用时客户可以切换模式,正常发电模式时,白天光伏满足电器需求,再给电池充电,晚上自动切换,以电池端的直流输出,逆变器切到 220V 给家里的负荷供电;阴雨天光伏发电不足时,向电网发指令,从电网购电,满足家庭负荷同时给电池充电。

(2)美国市场并离网模式较多。美国电网铺设集中于上世纪,电网设施较为老旧,为电网运输电力能力和负荷能力埋下隐患,设备老化、技术陈旧问题突出。按照美国能源部统计,70%的输电线路和电力变压器运行年限在 25 年以上,60%的断路器运行年限超过 30 年。根据 IEA 统计,美国用户在重大事件期间平均经历了 3.2 小时的中断,在没有重大事件的情况下平均经历了 1.5 小时的中断,总计近 5 小时。对于处在恶劣天气频发的地区而言,年平均电力中断可达 10 小时以上。并离网一体机可以实现快速的并离网模式切换,在停电时由电池作为电源供电,电池电量不够时,只能等第二天把电池充满,所以并离网需要匹配柴油机、光伏或风电的接口。

(3)澳洲在探索虚拟电厂模式。多户安装了光伏储能系统的家庭可以接受 VPP 协议,接受电网调度。家庭可以卖出多余电量;有电量需求时,通过这个设置购电,再接入电网中。针对住宅太阳能系统、户用和商业储能系统、V2G 的电动汽车等分布式能源,澳大利亚能源市场运营商(AEMO)制定了新的技术标准,推出虚拟发电厂方案,分布式能源可以在满足用户需求的同时,参与电力市场获得收益。

2、市场空间:分布式光伏超预期+储能渗透率“双β”,预计全球 2025 年新增装机 58GWh

家庭储能通常与户用光伏配合使用,装机量迎来高速增长。

2015 年全球家庭储能年新增装机容量仅为 200MW 左右,2017 年以来全球装机量增长较为明显,每年新增装机增长量都有明显提高,到 2020 年全球新增装机容量达到 1.2GW,同比增长 30%。

欧美是全球最具增长潜力的市场。

从出货量来看,根据 IHS Markit 统计,2020 年全球新增家庭储能出货量 4.44GWh,同比增长 44.2%,其中,欧洲、美国、日本和澳大利亚居于前列,占据了全球出货量的 3/4。欧洲市场中又以德国市场发展最为迅速,德国出货量超过 1.1GWh,排在世界首位,美国出货量也超过 1GWh,排名第二,日本 2020 年出货量将近 800MWh,远超其他国家,位居第三。

2.1 需求驱动:能源转型迫在眉睫,分布式光伏大超预期

能源对外依赖过高带来能源危机,俄乌战争加剧冲突。欧洲能源结构当中,天然气占比很高,大约占比 25%左右。根据《BP 世界能源统计年鉴》,欧洲能源消费结构中,化石能源占比高,其中天然气占比稳定在 25%左右。欧洲天然气对外依赖度高,主要依靠进口。天然气来源中,80%来自进口的管道和液化天然气,其中进口自俄罗斯的管道气有 130 亿立方英尺/天,占总供给的29%,能源过度对外依赖严重影响能源安全,政府希望能够减小依赖、维护国家安全。俄罗斯停止对欧洲天然气供应将威胁欧洲地区能源供给,急需发展清洁能源保障能源供应。

政策端加速能源转型,上调光伏装机预期。

为了保障能源安全,各国纷纷出台政策,加速能源转型的步伐。德国将 100%可再生能源发电目标从 2050 年提前到 2035 年, “复活节一揽子计划 -Easter Package”,到 2030 年实现 80%的可再生能源发电,太阳能发电达到 600TWh 的目标,2030 年实现 215GW 光伏装机。欧盟委员会通过 REPowerEU 议案,提高欧盟 2030 年的可再生能源目标,2030 年可再生能源目标或再次提高到 45%,多项举措扶持分布式光伏: 1)欧洲光伏屋顶计划,预计实施后第一年将增加 17twh 的电力(比此前预测高出 17%),到 25 年将产生42twh 的额外电力;2)到 25 年所有适宜的公共建筑均安装光伏;3)要求所有新建筑物安装光伏屋顶,且审批流程控制在三个月内。

表 5:各国上调光伏装机预期

国家 调整前 新政策

德国 2050 年实现 100%可再生,年均新增光伏装机 5GW2035 年实现 100%可再生发电,2030 年前年均新增装机 17.2GW

英国 2021 年累计装机 14.6GW,其中户用光伏 5GW到 2035 年,光伏装机容量在目前 14GW的基础上增长 5 倍,年均新增装机 5GW

欧盟 2030 年可再生能源占比从 32%提高到40%2030 年可再生能源占比再次提高到 45%

数据来源:政府官网,东方证券研究所

从户用光伏渗透率来看,海外主要光伏需求国家装机从分布式开启,如日本、澳洲、美国光伏发展初期新增装机以住宅屋顶为主,同时由于起步较早,欧洲及澳洲国家光伏渗透率远高于中国,澳大利亚、美国、德国、日本的户用光伏装机容量占总光伏装机的比例分别为 66.5%、25.3%、34.4%、29.5%,发达国家户用装机占比在中国的 10 倍以上。海外分布式光伏占比更高,我们认为原因有二:

(1)欧洲城市化进程较高,住房以独立或半独立住宅为主,适合发展户用光伏。从 2016 年数据来看美国共有 1.356 亿套住房,其中 0.95 亿为别墅或者联排别墅,约占 66%;根据《日本住宅·土地统计调查 2013》,日本独立住宅数 2013 年占比为 54.9%,占据住宅总量的主要份额。从住宅建筑层数来看,5 层及以下比例为 84.9%,在东京圈,2013 年独立住宅数占比也依然高达40.7%;欧洲平均独立及半独立住宅比例也高达 57.4%,英国独立及半独立住宅比例甚至超过80%。与此相比,我国的住宅类型则极为不同,高层住宅占据主导地位,独立和半独立住宅主要集中于农村和城市郊区。

(2)政策支持户用光伏自发自用。欧洲光伏发电推行净计量政策,拥有可再生能源发电设施的消费者可以根据向电网输送的电量,从自己的电费账单中扣除一部分,只计算净消费,这一政策大大提高了分布式光伏自发自用余电上网的经济性。各国对于分布式光伏的补贴力度较高,且银行贷款利率相对较低,光伏系统融资成本较低,补贴不存在拖欠问题,激发了安装意愿。

表 6:各国户用光伏补贴政策

国家 时间 政策

荷兰 2020 荷兰推出为期十年的净计量以支持住宅光伏。荷兰政府计划从 2023 年到 2030 年每年降低 9%的电价。

意大利 2022 简化装机容量在 50kW 到 200kW 之间的商业屋顶光伏系统的安装审批手续拨款 2.67 亿欧元(合 2.94 亿美元)用于退税,帮助企业支付购买和安装太阳能电池阵列的部分费用。

瑞士 2020 额外拨款 4600 万瑞士法郎(4750 万美元)用于住宅和商业屋顶太阳能补贴计划该额外款项将补贴预算提升到 3.76 亿瑞士法郎

数据来源:政府官网,东方证券研究所

2.2 需求驱动:电价+补贴推动储能渗透率提升

当前家储的渗透率较低,有巨大的提升空间。1)美国:根据伯克利实验室的统计,目前美国市场仅 6%家庭储能与光伏配对使用,光储共建比例最高的是夏威夷州近 80%,其次是加州渗透率8%,其他区域仅 4%左右。2)德国:根据 ISEA RWTH Aachen 的统计,截止 2021 年,德国累计安装户用储能 43 万户,按照德国 4000 万个屋顶测算,当前储能在全部屋顶的渗透率仅 1.1%,新增装机的角度,2021 年德国新增储能家庭 14.5 万个,其中 93%为新增光伏配储能,7%为存量光伏改造,新增光伏的家庭 21.5 万个,储能和新增光伏共建的比例达到 63%。伴随着能源安全和用电稳定性需求提高、政策补贴落地、居民用电价格提高以及储能系统成本下降,安装储能系统的倾向会更加强烈,储能系统渗透率有大幅提升空间。

短期:电价上涨对储能经济性提升有影响,成为市场增长的催化,但影响有限,并非决定性因素。假设家庭年用电量 4000kwh,晚间用电 60%,安装 5kw 光伏+10kwh 储能系统,光伏年发电小时数 1000 小时,光伏投资成本 1.3 欧元/w(折合人民币 9.1 元/w),储能投资成本 0.8 欧元/wh(折合人民币 5.6 元/wh),居民电价 0.3464 欧元/kw。初始投资 1.45 万欧元(折合 10.15 万元),其中光伏系统 6500 欧元(折合 4.55 万元),储能系统 8000 欧元(折合 5.6 万元)。据联邦统计局统计,德国家庭的平均年收入为 5.6 万欧元,安装光储系统的成本占家庭年收入的 25%。安装光储相对于电网购电全寿命周期(20 年)节约成本 16601 欧元,相对于只安装光伏节约成本9338 欧元。安装光储系统投资回报率 8.25%,投资回收期 11 年。电价上涨 50%,投资回收期缩短至 8 年。

中期:新能源替代是确定性趋势,大量新能源并网造成电网压力,为促进储能装机,中期政策补贴确定性和延续性越高。从电网稳定性角度,大批量新能源并网带来的电网压力是因,政府通过补贴等政策引导发电/用户配置储能是果,欧洲各国针对分布式光伏+储能的补贴,底层逻辑是通过分布式系统降低电网配售电压力。英国 2022 年 4 月起免除户用光伏系统增值税,意大利 2020年起家储设备税收减免提高到 110%,波兰、瑞典等国家设立预算补贴户用光储系统。

表 7:各国户用储能补贴政策

时间 政策 内容

英国 2022 2022 年 4 月 1 日起,住宅太阳能应用使用的热泵和太阳能组件增值税(VAT)从 5%下降到 0,政策持续 5 年

意大利 2020 Ecobonus 对家用储能设备税收减免由原来的的 50-65%提升至 110%瑞士 2020 住宅和商业屋顶太阳能补贴计划额外拨款 4600 万

瑞士法郎(4750 万美元)用于住宅和商业屋顶太阳能补贴计划。该额外款项将补贴预算提升到 3.76 亿瑞士法郎,资金来源于电力消费者缴纳以资助可再生能源发展的税费。

欧盟 2019 CEP 计划(Clean Energy Package)2019/943 与 2019/944 法令提出,大力支持家用储能市场发展,消除发展中可能存在的财务障碍

德国 2019 德国可再生能源法 将户用储能支付税费的装机容量上限从 10kW 提升至 30kW

波兰 2019 AGROENERGIA 计划 10-50kw 的户用光伏/风电+储能系统,拨款共 2 亿兹罗提补贴

瑞典 2016 户用储能补贴计划 为家用储能提供补贴,可覆盖 60%的安装费用,最高达 5400$

数据来源:政府官网,东方证券研究所

长期:随着规模化和技术进步,系统成本降低是长期确定趋势。根据 Solar Power Europe 统计,2015 至 2019 年期间,小型光伏系统成本下降约 18%,户用储能系统成本下降近 40%,预计到2023 年,户用光伏系统成本会进一步下降 10%,而户用储能系统成本将会大幅下降 33%。 短期由于供需关系波动,系统成本略有波动,但长期技术降本趋势确定。2021 年,户用光储系统LCOE为 10.1欧分/kWh,光伏系统为 14.7欧分/kWh,而同年德国家庭电价达到 31.9欧分/kWh,光储系统度电成本约为电价的1/3,因此安装光储系统具备良好的经济性,并且随着电价的上涨和成本的下降,未来经济性会得到进一步的提升。

2.3 区域市场:美国、欧洲、澳洲占据主导

2.3.1 美国:补贴驱动市场需求

政策是美国表后市场发展最大的驱动力。根据 Wood Mackenzie 统计,2021 年美国新增家庭储能装机 409.5MW/902.7MWh。

(1)联邦层面,2018 年 3 月,美国发布“住宅侧储能系统税收抵免新规则”,针对住宅侧光储系统,如果用户在安装光伏系统一年后再安装电池储能系统,且满足存储的电能 100%来自光伏发电的条件,则这套储能设备也可以获得 26%的税收抵免。

(2)州政府层面,加州推出 SGIP 计划,对户用发电进行补贴,2021 年 11 月众议院通过美国建设更好法案,将 ITC 政策补贴延长至 2033 年,并于 2026 年前给予最高 30%的奖励抵免或 6%基本抵免,抵免至 2031 年底,2032 年和 2033 年逐步降低。对于户用储能项目,规模小于等于 10kW 的储能系统,可以获得的补贴标准为$0.5/Wh。针对规模大于 10kW 的储能系统,可以获得的补贴标准为$0.5/Wh,且不能同时获得投资税收减免的优惠(ITC),如果想同时获得 ITC,则 SGIP 的补贴标准降为$0.36 /Wh。

表 8:美国加州 SGIP 政策演变

时间 政策内容

2000-2004 年 加州政府拿出 1.38 亿美元经费用于补贴分布式发电

2009 年 将补偿对象从“分布式发电”扩大到“分布式能源”,因此独立的储能设施也开始享受到补偿。

将 SGIP 延长至 2015 年,2010-2011,每年加州每年为 SGIP 提供 8300 万美元的预算资金

2011 年 CPUC 修改了该计划的激励资格标准,以支持实现 GHG 减排的技术。符合条件的技术包括储能、风力涡轮机、减压涡轮机、燃料电池、废热收集和热电联产、内燃机、微型涡轮机和燃气涡轮机

2014 年 将 SGIP 的管理延长至 2020 年,将 75%的总激励预算分配给了储能技术

2018 年 SGIP 计划延长至 2024 年,且将更侧重于储能端,为储能和其他清洁能源技术提供 8 亿美元的支持

2019 年 再次向包括储能在内的技术投入超过 5 亿美元的投资

2.3.2 欧洲:电价上涨,经济性提升

欧洲是全球最大家庭储能市场。根据 BNEF 统计,2020 年欧洲新增储能装机 1.2GW/1.9GWh,其中家庭储能新增 639MW/1179MWh,同比增长 90%,占新增市场的 52%,截至 2020 年欧洲家庭储能累计 1.6GW,市场规模居全球第一。根据 Solar Power Europe 统计,2020 年欧洲户用电化学储能增长强劲,共安装了约 140000 个系统,其中德国、意大利、英国、奥地利、瑞士五个国家就增长了欧洲户用市场的 90%以上,仅德国一个国家就占据三分之二以上的市场。

德国继续占据欧洲第一大家庭储能市场,意大利、奥地利、英国等继续快速增长。未来几年内,德国将继续保持欧洲家庭储能市场龙头地位。根据 EUPD 调研显示,58%的德国家庭光伏用户将考虑在 FIT(上网电价)合同到期后,增加储能设备。意大利将紧随其后,保持第二大市场的位置。而在政府的大力支持下,奥地利将超越英国成为第三大市场:奥地利延长了 2020-2023 年间针对户用光伏和储能的补贴,总预算为 2400 万欧元,其中 1200 万欧元专门用于家庭储能。除此之外,瑞士、西班牙、爱尔兰、捷克、瑞典等国会在国家政策的支持下,成为欧洲新的增长点。

电价上涨提升家用储能经济性,需求快速增长。俄乌冲突进一步加剧了商品价格的上涨,这使得占德国电力产量约 40%的燃气和燃煤发电厂的发电成本大大提高,导致批发电价上涨,近 12 个月以来,德国居民合同电价上涨 48%。用电成本的上升将催生家庭储能需求。

2.3.3 澳洲:虚拟电厂拓展收益提高经济性

澳洲具有发展户用储能的良好土壤,未来仍有巨大的增长空间。澳大利亚地广人稀,电力主要依靠长距离输送,因此分布式能源得到了大力的发展,微电网、储能等技术可以在提高用电可靠性的同时,减少电网的载荷波动,加快澳大利亚家庭电池系统的推广对于太阳能的持续推广和电网的脱碳越来越重要,同时也有助于提高长期的能源负担能力和可靠性。根据 BNEF 统计,2020 年澳大利亚新增户用储能装机 48MW/134MWh。澳洲具有发展户用储能的良好条件,但目前仅占全球市场的 5%,未来有巨大的发展空间。

我们认为,澳大利亚发展户用光伏储能的原因有:

1)光资源水平位于全球第一,80%以上的地区光照强度超 2000kW/m2/h,相同的系统成本下澳洲光伏发电的成本仅为德国发电成本的一半。

2)政策支持:澳洲政府通过小规模可再生能源计划(Small-scale Renewable Energy Scheme,SRES),对安装户用光伏的用户颁发小规模技术权证(Small-scale Technology Certificates, STCs),高能耗用户同样被要求购买一定比例 STCs,履约 RET 规定的义务;同时澳洲各州政府对户用光伏给予 FiT 补贴;

3)房屋所有率和单户住宅率较高。安装户用光伏系统的前提是拥有独立的屋顶,因此集中居住的公寓一般不具备安装户用光储系统的条件。根据各地区统计机构的普查数据,欧盟/美国/日本/澳大利亚的住户总量中居住在独立/半独立式住宅中的比例均超过 50%,以独立住宅为主的住房结构是这些地区户用光储系统大规模发展的前提。

4)澳洲电价不断上涨。从批发电价来看,随着太阳能发电大面积进入电力市场,白天光伏发电时段电价下降,夜晚电价达到峰值,迫切需要储能的协助,实现电量移时。

澳洲正在逐渐建立虚拟电厂机制,提升储能盈利性。2018 年南澳大利亚自由党政府拨款 1.8 亿澳元用于 40,000 个家庭安装小型电化学储能以及大型电化学储能电站,其中包括虚拟发电厂。

2019 年澳大利亚可再生能源署 (ARENA) 已承诺为澳大利亚能源市场运营商 (AEMO) 进行 246 万美元的虚拟电厂 (VPP) 集成试验,旨在展示 VPP 提供能源和频率控制服务的运营能力。家庭储能通过聚合商参与辅助服务市场,澳大利亚能源市场运营商(AEMO)发布的报告显示,用户可以通过虚拟电厂获得近 3000 澳元的收益,投资回收期约 6.8 年。

2.4 空间预测:预计 2025 年全球家用储能新增装机58.26GWh

根据家庭数量测算分布式光伏装机量,考虑家庭储能的渗透率得到安装家庭储能的数量,假设平均每户装机量可以得到全球及各市场的家庭储能装机量。我们预计,假设2025年新装光伏市场储能渗透率 15%,存量市场储能渗透率 2%,全球家庭储能容量空间达 25.45GW/58.26GWh,2021-2025 年装机能量复合增速 58%。

表 9:户用储能装机量测算

2020 2021E 2022E 2023E 2024E 2025E

累计户用光伏装机/GW 103 146 220 310 414 535

新增户用光伏装机/GW 28 44 74 90 104 121

存量渗透率(%) 0.38% 1.0% 1.2% 1.5% 1.8% 2.0%

增量渗透率(%) 4% 7.0% 9.0% 12.0% 14.0% 15.0%

配储时长(h) 2.2 2.3 2.3 2.3 2.3 2.3

新增装机量(GWh) 2.80 9.27 18.99 31.70 44.89 58.26

存量-储能装机(GWh) 0.28 2.28 3.82 7.02 11.55 16.70

增量-储能装机(GWh) 2.52 6.99 15.17 24.68 33.34 41.56

新增功率(GW) 1.25 4.05 8.29 13.85 19.61 25.45

数据来源:BNEF,Wood Mackenzie,东方证券研究所测算

注:红色为有第三方统计来源的真实值,蓝色为假设值,黑色为计算值

3、行业壁垒:产品和渠道构成壁垒

壁垒 1:渠道一方面,家庭储能市场主要集中在美国、欧洲等户用光伏普及度高、居民电费较高的国家和地区,我国的产品要想进入相关市场,通常需要布局海外的经销渠道。另一方面,家用储能产品通常与

光伏系统配合使用,且具有一定的消费家电属性,通过合理的渠道布局可以快速触达下游客户。美国市场的渠道主要有两类:一类是通过分销渠道主打存量市场。通过分销商将产品销售给光伏安装商,再销售给已经安装了户用光伏的家庭。另一类渠道是通过建筑商主打新增市场。建筑商在建设新房时会统一采购产品。

壁垒 2:产品力

家庭储能产品类型多样,带电量范围广。根据家庭储能产品的带电量、电压等级、耦合方式等,可以将其划分成:小型电池系统、低压模块化电池系统、高压模块化电池系统、交流耦合电池系统、离网电池系统和多合一太阳能电池系统等几大类,产品的带电量从 5-500kwh 不等,用户可以根据家庭用电需求选择合适的产品。

研发投入和服务能力保证公司产品和品牌。储能系统的核心在于安全、长寿命、低成本。储能系统带电量越高,系统越复杂,集成难度越大。因此,需要公司具备较高的研发投入,较强的技术储备,市场中具备高效、便捷、丰富、可靠的产品交付能力的企业将更具竞争优势。此外,公司需要为产品提供一定期限的保修,通常为 10 年,企业良好的产品质量表现、较低的返修率、较高的安全评价是影响消费者选择的重要因素,构成行业品牌壁垒。

4、电池和 PCS 作为核心部件最为受益

电池和 PCS 是家用储能系统的两大部件,是家庭储能市场最为受益的环节。根据我们测算,2025 年家用储能新增装机 25.45GW/58.26GWh,对应电池出货 58.26GWh,PCS 出货25.45GW。假设 2021 年电池价格 1.37 元/wh,PCS 价格 0.96 元/w,每年降低 5%(电池价格因为今年上游原材料价格上涨而涨价),可以测算到 2025 年,电池增量市场空间 784 亿元,PCS 增量市场空间 209 亿元。